2025’te Eğitim ve Sağlık Harcamalarında Vergi İndirimi Rehberi; Gelir Vergisi Kanunu’na göre, belirli eğitim ve sağlık harcamaları için vergi indirimi imkanı bulunmaktadır. Bu indirimler, mükelleflerin yaptıkları harcamaların bir kısmını vergi matrahından düşmelerine olanak tanır. 2025 yılı için geçerli olan bu avantajlardan yararlanmak isteyen mükelleflerin, hangi harcamaların indirim kapsamında olduğunu ve bu harcamaları nasıl beyan edeceklerini bilmeleri gerekmektedir. Bu yazıda, eğitim ve sağlık harcamalarına ilişkin vergi indirimlerini detaylı bir şekilde ele alacağız.

Eğitim Harcamalarında Vergi İndirimi

Eğitim harcamaları, özellikle çocukların okul masrafları ve yetişkinlerin mesleki eğitimleri için yapılan harcamaları kapsar. Bu harcamalar, belirli şartlar altında vergi indirimi kapsamına girer.

Hangi Eğitim Harcamaları İndirim Kapsamında?

- Okul Öncesi Eğitim: Kreş, anaokulu ve çocuk yuvalarına yapılan ödemeler.

- İlköğretim ve Ortaöğretim: İlkokul, ortaokul ve lise düzeyindeki eğitim kurumlarına yapılan ödemeler.

- Yükseköğretim: Üniversite ve yüksekokullara yapılan ödemeler.

- Özel Eğitim ve Rehabilitasyon Merkezleri: Özel eğitim gerektiren bireyler için yapılan harcamalar.

- Mesleki Eğitim Kursları: Mesleki gelişim için alınan kurslar ve sertifika programları.

İndirim Oranı ve Limitler

- Eğitim harcamaları için yapılan ödemelerin %50’si, yıllık 10.000 TL’yi aşmamak kaydıyla vergi matrahından indirilebilir.

- Bu indirim, yalnızca mükellefin kendisi, eşi ve çocukları için yapılan harcamalarda geçerlidir.

Sağlık Harcamalarında Vergi İndirimi

Sağlık harcamaları, bireylerin kendileri ve aile fertleri için yaptıkları tedavi, ilaç ve diğer sağlık giderlerini kapsar. Bu harcamalar da belirli şartlar altında vergi indirimi kapsamına girer.

Hangi Sağlık Harcamaları İndirim Kapsamında?

- Tedavi Giderleri: Hastane, klinik ve muayenehane giderleri.

- İlaç ve Tıbbi Malzeme Giderleri: Reçeteli ilaçlar ve tıbbi malzemeler için yapılan harcamalar.

- Protez ve Ortopedik Malzemeler: Protez, ortez ve diğer tıbbi cihazlar için yapılan harcamalar.

- Diş Tedavisi Giderleri: Diş tedavisi ve protezleri için yapılan harcamalar.

- Estetik Ameliyatlar: Sağlık amaçlı yapılan estetik ameliyatlar.

İndirim Oranı ve Limitler

- Sağlık harcamaları için yapılan ödemelerin %20’si, yıllık 5.000 TL’yi aşmamak kaydıyla vergi matrahından indirilebilir.

- Bu indirim, yalnızca mükellefin kendisi, eşi ve çocukları için yapılan harcamalarda geçerlidir.

Eğitim ve Sağlık Harcamalarını Beyan Etme

Eğitim ve sağlık harcamalarından yararlanmak isteyen mükellefler, bu harcamaları yıllık gelir vergisi beyannamesine eklemelidir. Beyanname verirken dikkat edilmesi gereken noktalar şunlardır:

- Belge Tutma: Eğitim ve sağlık harcamalarına ilişkin fatura, makbuz veya diğer belgelerin saklanması gerekmektedir. Bu belgeler, vergi dairesi tarafından talep edilebilir.

- Beyan Süresi: Eğitim ve sağlık harcamaları, yıllık gelir vergisi beyannamesi ile Mart ayında beyan edilir.

- İndirim Hesaplama: İndirim tutarı, beyanname üzerinde otomatik olarak hesaplanır. Mükellefler, harcamalarını doğru bir şekilde beyan etmelidir.

Örnek Hesaplama

Eğitim Harcamaları İçin:

- Yıllık eğitim harcaması: 15.000 TL

- İndirim oranı: %50

- İndirim tutarı: 7.500 TL (10.000 TL limitini aşmadığı için tamamı indirilebilir).

Sağlık Harcamaları İçin:

- Yıllık sağlık harcaması: 8.000 TL

- İndirim oranı: %20

- İndirim tutarı: 1.600 TL (5.000 TL limitini aşmadığı için tamamı indirilebilir).

Sonuç

Eğitim ve sağlık harcamalarına ilişkin vergi indirimleri, mükelleflerin bu alanlarda yaptıkları harcamaların bir kısmını geri kazanmalarını sağlar. Ancak, bu indirimlerden yararlanmak için harcamaların belirli şartları taşıması ve doğru bir şekilde beyan edilmesi gerekmektedir. Eğer siz de eğitim veya sağlık harcamaları yaptıysanız, 2025 yılı gelir vergisi beyannamenizi hazırlarken bu indirimleri göz önünde bulundurmayı unutmayın.

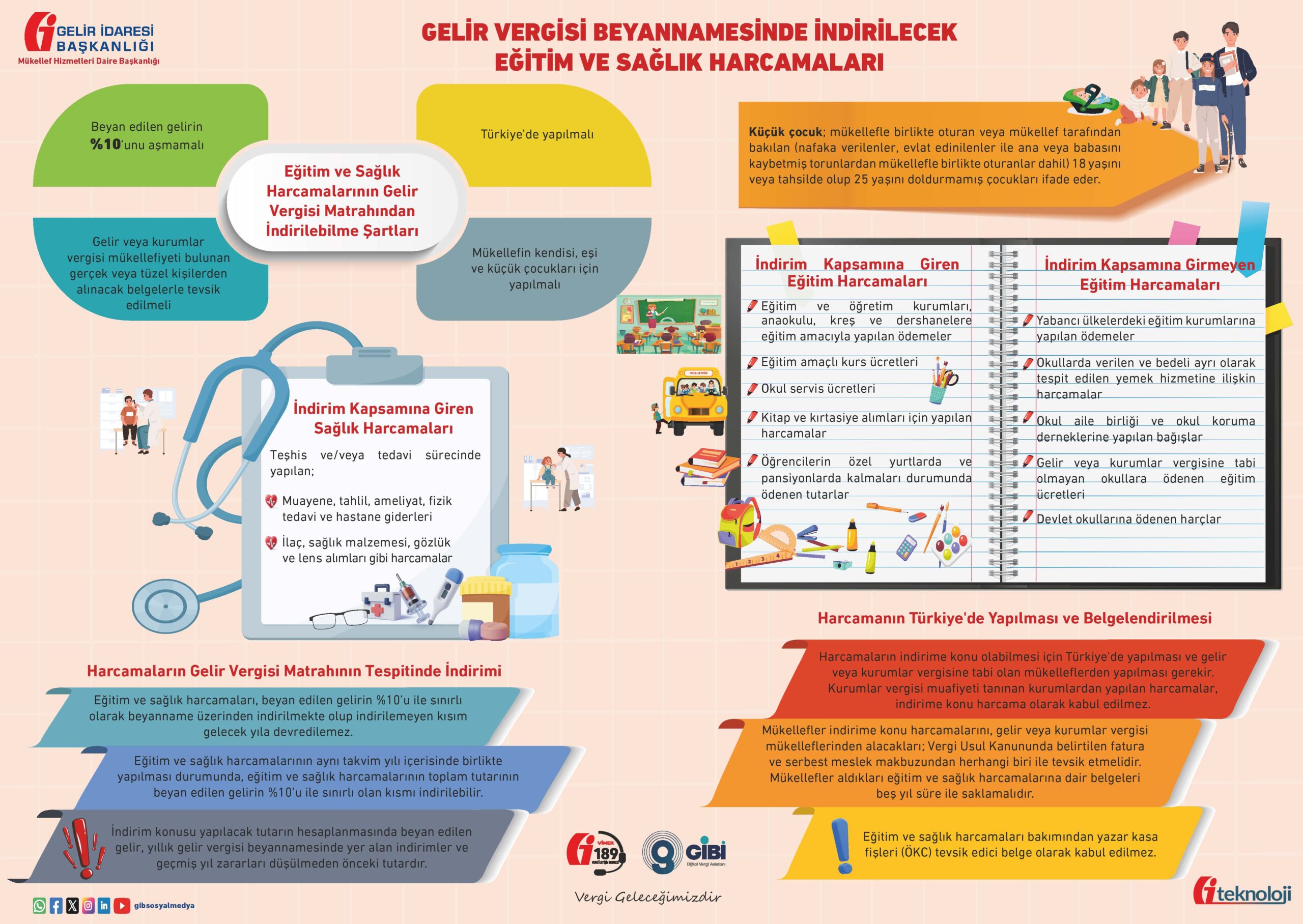

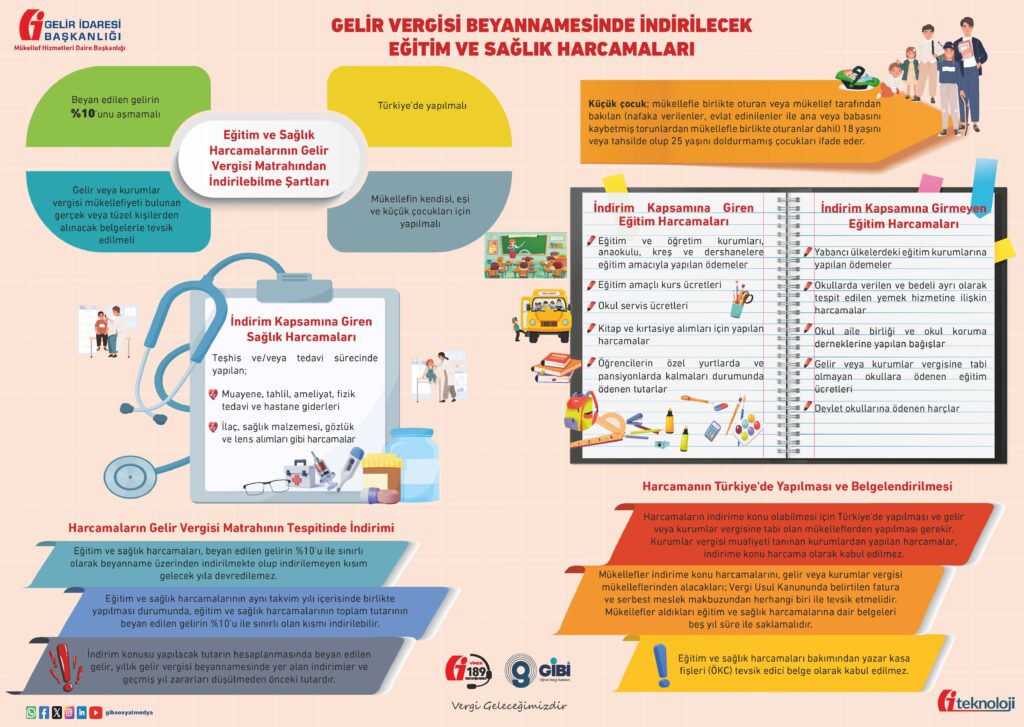

Eğitim ve sağlık harcamalarının gelir vergisi beyannamesinde indirim konusu yapılabilmesi için hangi şartlar gereklidir?

Türkiye’de yapılmış olması: Harcamalar Türkiye sınırları içinde gerçekleştirilmelidir.

Belgelendirme: Harcamalar, gelir veya kurumlar vergisi mükellefi olan gerçek veya tüzel kişilerden alınacak belgelerle tevsik edilmelidir.

Kime ait olduğu: Harcamalar, mükellefin kendisi, eşi veya küçük çocuklarına ilişkin olmalıdır.

“Küçük çocuk” tanımı nedir ve hangi çocuklar bu kapsama girer?

Eğitim ve sağlık harcamalarının indiriminde üst sınır nedir?

Eğitim ve sağlık harcamalarının indiriminde hangi belgeler gereklidir?